- Los Asset-Backed Securities (ABS) han experimentado una notable evolución, pasando de ser productos financieros simples respaldados por deuda a convertirse en instrumentos sofisticados y diversificados. Esta transformación ha permitido la securitización de una amplia variedad de clases de activos, consolidando su papel como una herramienta clave en la gestión de activos.

- Los ABS representan oportunidades atractivas al diversificar carteras y optimizar rendimientos. Sin embargo, también implican riesgos significativos que requieren un entendimiento profundo y una evaluación rigurosa antes de emitir o invertir en ellos. Reconocer estos desafíos es esencial para garantizar decisiones financieras informadas y estratégicas.

- FlexFunds coordina un programa de reempaquetamiento de activos, listados o alternativos, que ayuda a gestores de portafolio a consolidar estrategias de inversión a través de un título valor. Para conocer más detalles al respecto, póngase en contacto con nuestro equipo y así poder determinar cuál de nuestras soluciones se adapta a sus necesidades.

Los Asset-backed securities (ABS) son instrumentos financieros que transforman un conjunto de activos subyacentes, ya sean líquidos o ilíquidos, en valores negociables. Estos instrumentos se emiten mediante un proceso de securitización, creando títulos valores, los cuales son luego distribuidos a una amplia gama de inversores. Esta estructura sofisticada permite a los participantes del mercado acceder a una variedad de oportunidades de inversión a través de productos listados en bolsa.

En sus inicios el mercado de Asset-backed securities se enfocó en segmentos limitados de la industria financiera, específicamente deuda, lo que servía a un reducido grupo de inversores. Con la evolución del mercado, actualmente existe un universo diversificado de clases de activos, haciéndose atractivo tanto para inversores como para gestores que deseen lanzar distintas estrategias. Una de las ventajas de la titulización (securitización) de activos es su flexibilidad en los tipos de activos que pueden ser empaquetados -sean cuales sean sus características- convirtiendo cualquier estrategia en un valor liquido apto para ser distribuido en cuentas de corretaje. FlexFunds con su programa de securitización de activos ofrece un abanico de opciones para portfolio managers, desarrolladores inmobiliarios o gestores de activos que les permite titulizar distintos tipos de estrategias e instrumentos financieros.

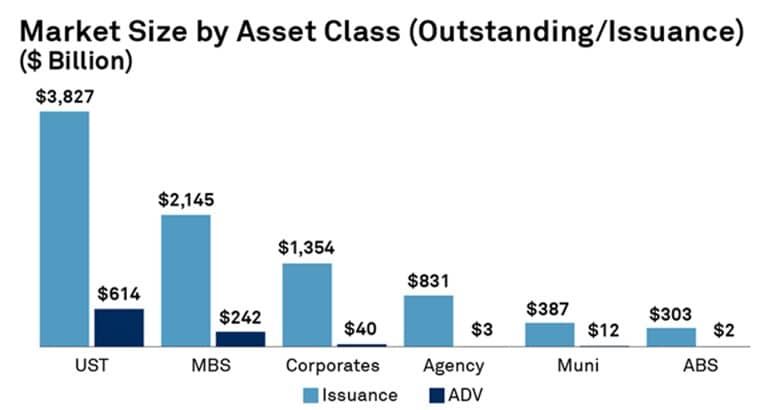

Siendo aún una categoría emergente, los ABS solo representan una porción mínima de las estrategias de renta fija. En el 2023, estos activos constituyeron el 3% de las emisiones totales de instrumentos de deuda en los Estados Unidos:

Debido a su versatilidad y las soluciones que ofrece, se espera que el mercado para los ABS crezca globalmente a un CAGR del 8% del 2024 al 2032, lo que demuestra la creciente demanda que existe para securitizar diferentes productos. El ascenso de los activos no tradicionales está impulsando la industria de la titulización al diversificar los instrumentos disponibles para empaquetar, tales como préstamos fintech, regalías y proyectos de energía renovable, por nombrar algunos ejemplos. De acuerdo con el II Informe Anual del Sector de la Securitización de Activos, que compila la opinión de 100 empresas distintas dentro del sector financiero en más de 18 países, entre los principales activos que se buscan securitizar por parte de gestores de inversión se encuentran proyectos de real estate, préstamos y contratos financieros y acciones.

Esta expansión atrae a un rango más amplio de inversores que buscan oportunidades variadas y de alto rendimiento. Además, fomenta la innovación financiera y mejora la resiliencia del mercado al reducir la dependencia de las clases de activos tradicionales. La evolución y aceptación de nuevos tipos de vehículos financieros impulsará el crecimiento y la liquidez general del mercado.

Al igual que en cualquier iniciativa de carácter financiero, el proceso de respaldar un título valor mediante uno o varios activos conlleva ciertas limitaciones inherentes. Por ello, resulta fundamental identificar y comprender los riesgos asociados a esta práctica. Estos riesgos pueden manifestarse de diversas maneras, dependiendo de factores específicos vinculados al tipo de activo, las condiciones del mercado y los mecanismos de estructuración empleados. Entre los principales riesgos se encuentran:

1.Regulaciones

Cambios y ajustes en las regulaciones pueden impactar la estructura, costos y perfil de los asset-backed securities. Esto puede incrementar la volatilidad y afectar las emisiones de esta clase de productos.

2.Operativo

Esto incluye errores en el cálculo del precio de los productos, fallas en el servicio de pago tanto de principal como de intereses y limitaciones tecnológicas lo que afecta el desempeño del ABS en sí y a los inversores que poseen estos vehículos en sus carteras.

3.Crediticio

Los cambios en las tasas de interés impactan el comportamiento de los asset backed securities sobre todo si el subyacente está compuesto por instrumentos de deuda. Una subida de tasas aumenta el costo de endeudarse lo que puede potencialmente llevar a incumplimientos

Estos riesgos representan un reto para el mercado y la industria en sí, pero pueden ser mitigados mediante procesos rigurosos y teniendo a equipos que cuenten con la experiencia y herramientas adecuadas. En el programa de notas globales de FlexFunds, las notas son emitidas por un SPV (Sociedad de Propósito Especial), el cual es ajeno a procesos de bancarrota, por lo tanto, el activo subyacente está aislado de riesgo crediticio que pueda afectar al originador, y por ende al inversor. Además, el programa de FlexFunds cuenta con distintas partes involucradas y proveedores de servicios de primera clase tales como Bank of New York, Bloomberg, Refinitiv, e Interactive Brokers, solo por nombrar algunos. Estas partes involucradas en el proceso ayudan a mitigar riesgos tecnológicos, operativos y regulatorios.

Para conocer más acerca de las soluciones que ofrece FlexFunds, sobre cómo puede potenciar la distribución de su estrategia de inversión, ampliar su base de clientes y lanzar al mercado diversas estrategias, puede ponerse en contacto con nuestros expertos.

Fuentes:

https:/www.sifma.org/resources/research/insights/understanding-fixed-income-markets-in-2023/

https://www.gminsights.com/industry-analysis/asset-backed-securities-market