- En este artículo, se analizan los últimos años y la actualidad del mercado de hedge funds o fondos de cobertura, caracterizada por altas tasas de interés, inflación e inestabilidad geopolítica.

- Está dirigido a gestores de fondos que administren hedge funds o a quienes deseen conocer la situación presente de los mercados financieros.

- En FlexFunds, ofrecemos la posibilidad de titulizar un hedge fund, facilitando el acceso a inversores más allá de su base de clientes. ¡Contáctenos para más información!

El contexto macroeconómico mundial cambió considerablemente en los últimos años, lo que, evidentemente, impactó en diversos vehículos de inversión y activos financieros, como los hedge funds.

¿Qué son los hedge funds?

Los hedge funds o fondos de cobertura son vehículos de inversión colectiva que apelan a una gestión usualmente agresiva para intentar obtener los mayores rendimientos posibles sin importar las condiciones del mercado, es decir, independientemente de si su tendencia es al alza o a la baja.

La industria de los hedge funds en los últimos años

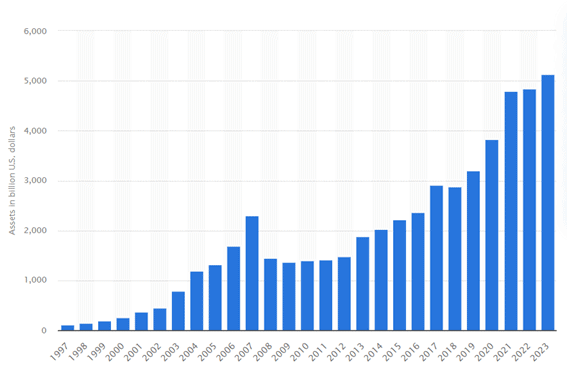

En los últimos años, la industria de los hedge funds creció considerablemente. En concreto, su total de activos bajo administración (AUM, por su sigla en inglés) pasó de USD 800.000 millones en 2003 a cerca de USD 5 billones en 2023, según datos de Statista.

Y sólo durante el año pasado, los 20 principales hedge funds obtuvieron USD 67.000 millones en ganancias, frente a los USD 65.000 millones registrados durante el repunte bursátil de 2021, de acuerdo con LCH Investments. La cifra también es tres veces mayor a los USD 22.400 millones que los fondos de cobertura ganaron en 2022.

Inflación y tasas de interés

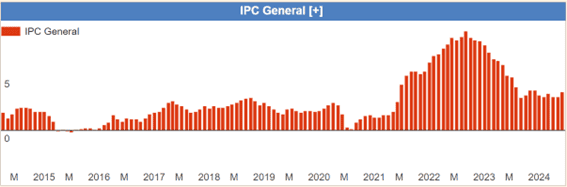

En la actualidad, al igual que el resto de segmentos del mercado, los hedge funds se están enfrentando a un incierto entorno económico, caracterizado por una inflación persistente y altas tasas de interés.

Según la Oficina de Estadísticas Laborales de los Estados Unidos, la inflación de marzo 2024 del país fue del 3,5% interanual, inferior al 5,0% alcanzado en marzo de 2023, pero superior al 3,2% del mes febrero 2024. Además, la nación sumó 303.000 empleos no agrícolas en el tercer mes del año, superando con amplia diferencia los 214.000 puestos esperados por los economistas. Así, la tasa de desempleo cayó del 3,9% de febrero al 3,8%.

Como consecuencia, la Reserva Federal (Fed), que tiene un objetivo de inflación del 2%, podría retrasar los recortes de tasas de interés, que ahora están en el rango del 5,25%-5,50%.

“En este momento, dada la fortaleza del mercado laboral y el progreso en materia de inflación hasta ahora, es apropiado darle más tiempo a la política restrictiva para que funcione y dejar que los datos y la evolución de las perspectivas nos guíen”, sostuvo Jerome Powell, presidente de la Fed, durante un foro llevado a cabo en Washington.

En este contexto, desde Morgan Stanley concluyeron: “Creemos que estamos en una era estructuralmente diferente para la inversión con retorno absoluto, y tenemos dudas de que la inflación, las tasas de interés y la volatilidad vuelvan completamente a los niveles anteriores a la COVID-19 en el corto o mediano plazo”.

Conflictos geopolíticos

Por otra parte, la inestabilidad geopolítica global parece estar lejos de terminar. Además de la guerra entre Rusia y Ucrania iniciada a principios del 2022, los gestores de fondos están muy atentos a lo que está sucediendo en Medio Oriente.

“Los nervios parecen atenuados por ahora dada la naturaleza de los acontecimientos y las declaraciones de reducción de la tensión de Irán, pero la incertidumbre persiste”, relataron Madison Faller y Matthew Landon, analistas en JP Morgan.

“Los fondos también se centran cada vez más en el riesgo geopolítico, que abarca no sólo los conflictos militares y el potencial de expansión o el surgimiento de nuevos conflictos, sino también las próximas elecciones”, mencionó Kenneth Heinz, presidente de Hedge Fund Research.

La llegada de las criptomonedas

En tanto, durante este 2024, también hubo una actualización con respecto a la unión de finanzas convencionales y criptomonedas, ya que la Comisión de Bolsa y Valores (SEC) aprobó los fondos cotizados en bolsa (ETF) de bitcoin al contado.

Sólo en marzo, estos nuevos vehículos de inversión captaron más de USD 110.000 millones en volumen de operaciones, tres veces más que en enero y febrero. El total fue liderado por el iShares Bitcoin Trust (IBIT) de BlackRock, que representó casi el 50%, según el analista Eric Balchunas de Bloomberg Intelligence.De esta manera, los hedge funds pudieron comenzar a sumar bitcoin a sus estrategias, potenciando la diversificación y brindando acceso a una industria de alto crecimiento.

El futuro de los hedge funds

A pesar de la actual volatilidad en los mercados financieros, los hedge funds seguirán brindando una correcta protección para sus inversores, en especial aquellos enfocados en renta variable.

“Esperamos que los fondos de cobertura de renta variable largo/corto (ELS) se desempeñen por encima del promedio a largo plazo de la industria en 2024, debido al aumento considerable de los reembolsos a corto plazo y las condiciones económicas dentro de las principales regiones geográficas. Creemos que esto respaldará las estrategias generalistas y los especialistas sectoriales de ELS de EE. UU., así como los fondos ELS centrados regionalmente en Europa y Asia”, indicó Joe Marenda, director de investigación de fondos de cobertura en Cambridge Associates.

Y de cara a los próximos años, la visión también es optimista. Un informe de Research and Markets pronosticó que el valor de sus AUM gozará de una tasa de crecimiento anual compuesta del 3,14% desde el 2024 hasta el 2029. Y del total, la porción destinada a activos digitales pasará del 26% de 2024 al 44% en 2028.

FlexFunds brinda la oportunidad de securitizar hedge funds, en la mitad del tiempo y coste que cualquier otra alternativa del mercado, potenciando su distribución en las plataformas de banca privada internacional y facilitando el acceso a inversores no estadounidenses. ¿Le gustaría explorar esta posibilidad en mayor detalle? ¡No dude en comunicarse con nuestro equipo de expertos!