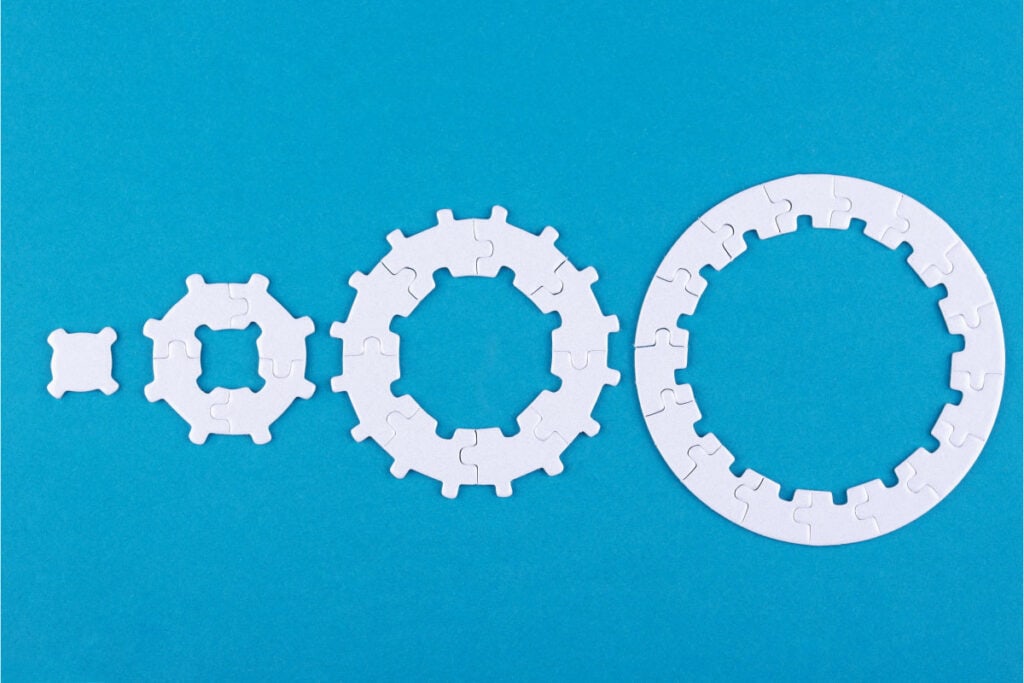

- Convertir activos en instrumentos negociados en bolsa es complejo e involucra diferentes actores, cada una de las partes juega un papel crucial al momento de securitizar algún subyacente. FlexFunds facilita este proceso coordinando la emisión y alineando las diferentes etapas entre los responsables involucrados.

- Además de los beneficios inherentes de la titulización, la flexibilidad en los tipos de activos disponibles apoya a los administradores de fondo, portfolio managers y desarrolladores de proyectos inmobiliarios al momento de expandir o consolidar sus inversores.

- FlexFunds le ayuda a colocar en el mercado su estrategia de inversión, de manera ágil, rápida y eficiente. Póngase en contacto con nuestro equipo para determinar cuál de nuestras soluciones se adapta a sus necesidades.

Como en cualquier otro proceso de emisión de valores, el reempaquetamiento de activos involucra distintas partes, de las cuales cada una juega un rol importante para lograr llevar al mercado un producto financiero. Estos procesos aplican tanto para títulos de renta fija como de renta variable. Una de las ventajas de la titulización (securitización) de activos es que, dependiendo del producto o estrategia a empaquetar el producto final, puede incorporar características tanto de bonos como de acciones, lo que beneficia al originador (como lo puede ser un administrador de cartera o un desarrollador inmobiliario) y al inversor final (los clientes de dicho originador). Un ejemplo de estas características combinadas es que el instrumento mediante el cual se lleva al mercado el activo titulizado puede ser transferido y negociado en un mercado secundario mediante operaciones OTC (Over The Counter) así como es el caso de los bonos. Esto se logra gracias a que él título valor tiene un ISIN que puede ser negociado a través de Euroclear y Clearstream. Adicionalmente, el instrumento también puede distribuir pagos frecuentes ya sean preestablecidos o a discreción del encargado de la cartera de inversión, con la ventaja de que, si se llega a omitir o se decide no ejecutar un pago en algún momento determinado, esto no implicaría un default para el vehículo, asemejándose al funcionamiento de los dividendos pagados por acciones.

FlexFunds juega un papel crítico en el desarrollo de programas de securitización de activos, ya que se encarga de coordinar y orquestar el debido funcionamiento de todas las partes involucradas en el programa, además de actuar como agente de cálculo. A continuación, revisaremos las distintas partes involucradas en el proceso de securitización y las tareas que cada una lleva a cabo.

- Agente de Cálculo: Responsable de definir el valor de los instrumentos reempaquetados. El precio se refleja mediante un NAV (Net Asset Value) y es determinado por el valor de los activos que componen el subyacente, como lo pueden ser acciones, bonos, fondos de inversión, proyectos inmobiliarios y cualquier otro tipo de activo, ya sea líquido o ilíquido. El NAV de las notas emitidas bajo el programa de FlexFunds se publica y distribuye en las principales plataformas de información financiera globales, tales como Bloomberg, Refinitiv y SIX Financial.

- Emisor: Tiene como objeto estructurar las transacciones mediante las cuales se completa el proceso de reempaquetamiento de activos. En la industria de la securitización los emisores generalmente se establecen como SPV (Sociedad de Propósito Especial), lo que beneficia a la estructura de diversas maneras, tales como aislamiento a procesos de quiebra, beneficios fiscales, entre otros.

- Agente de Pago y Emisión: Se encarga de llevar al mercado el producto mediante el cual se está estructurando el instrumento a titulizar. Además, bajo el rol de agente de pago, éste consolida y ejecuta distribuciones tanto de principal como de intereses a los tenedores de notas. Estos pagos se efectúan a través de los sistemas de compensación, eliminando el riesgo de contraparte o incumplimiento.

- Fideicomiso: Protege la garantía de los activos en nombre de los inversores, por lo que en un supuesto caso donde se incumplan términos y condiciones acordados, este pueda intervenir y recuperar la inversión en nombre de los tenedores de notas. Por lo tanto, al momento de emitir un tranche de notas el emisor otorga el subyacente en garantía al fideicomiso, la cual solo se puede hacer efectiva bajos ciertas condiciones. La figura del fideicomiso otorga legitimidad y transparencia al proceso de emisión y brinda seguridad a inversores.

- Bolsa de Valores: Mercado donde se encuentran compradores y vendedores para negociar valores bursátiles, dichos valores deben estar listados en la bolsa para poder cotizar. Una vez se completa el listado, el activo pasa a ser oficialmente un bien negociable. Bajo el programa de FlexFunds las notas están listadas en la bolsa de valores de Viena (Vienna Stock Exchange), específicamente en el Vienna MTF.

- Custodio: Generalmente bancos o instituciones financieras que salvaguardan acciones, bonos, derivados, efectivo, entre otros. Algunos custodios pueden ofrecer servicios de corretaje mediante plataformas propias o intermediarios, proveyendo a los inversores la posibilidad de comprar y vender instrumentos financieros. Al momento de llevar estrategias de inversión que involucran activos líquidos al mercado, el FlexPortfolio de FlexFunds ofrece la posibilidad de usar custodios regulados y del más alto nivel tales como Bank of New York e Interactive Brokers, poniendo a disposición del Portfolio Manager una amplia gama de activos para satisfacer sus planes financieros.

- Auditor: Contar con auditores fortalece controles y procesos internos además de realzar la credibilidad de las partes involucradas. Esto aumenta la confianza de los inversores al momento de decidir donde asignar fondos en los diferentes productos y estructuras disponibles en el mercado.

Una de las ventajas del programa de notas globales de FlexFunds para titularizar activos es que permite lanzarlas al mercado en un tiempo entre 8 y 12 semanas, plazo considerablemente más rápido comparado con otros vehículos financieros existentes en el mercado.

Para conocer más acerca de las soluciones que ofrece FlexFunds, sobre cómo puede potenciar la distribución de su estrategia de inversión y ampliar su base de clientes, contacte a uno de nuestros expertos.

Fuentes:

https://www.investopedia.com/ask/answers/09/bond-over-the-counter.asp

https://corporatefinanceinstitute.com/resources/equities/stock-exchange

https://www.pwc.com/gx/en/banking-capital-markets/publications/assets/pdf/next-chapter-creating-understanding-of-spvs.pdf