- Este artículo destaca las razones clave por las que el asset management es esencial para preservar y aumentar el capital, así como su impacto positivo en la diversificación de las carteras. Una gestión de activos eficaz permite distribuir estratégicamente los recursos, mitigando riesgos y maximizando el rendimiento.

- La información está dirigida a portfolio managers y asesores de inversión que quieran descubrir los beneficios del asset management profesional.

- En FlexFunds, brindamos un programa de securitización de activos para emitir productos listados en bolsa (ETP), que pueden mejorar la liquidez de ciertos activos. Para más información, no dude en ponerse en contacto con nuestro grupo de expertos.

La gestión de activos o asset management es cada vez más relevante dentro de la industria financiera global. De hecho, su importancia es tal que, de acuerdo a un informe de PwC, el total de activos bajo gestión (AuM, por su sigla en inglés) a nivel global está creciendo a un ritmo del 6,2% anual y llegaría a los USD 145,4 billones para 2025, frente a los USD 84,9 billones de 2016.

A su vez, el crecimiento más rápido se observará en los mercados emergentes de América Latina y Asia Pacífico, y los activos alternativos, como los activos reales, el capital privado y la deuda privada, aumentarán más del doble hasta los USD 21,1 billones. Así, representarían el 15% de los activos bajo administración globales.

Por otra parte, aunque la gestión pasiva seguirá creciendo, la gestión activa llegará a los USD 87,6 billones en 2025 hasta representar un 60% de los AuM internacionales. La diferencia se debe a que la activa permite preservar e incrementar el capital invertido en escenarios desfavorables.

“Es importante recordar que, en un mercado en alza, los rendimientos pasivos son muy atractivos a un bajo costo, pero que las inevitables correcciones del mercado traerán una apreciación continua del valor de las inversiones activas”, sostuvo Tony Oputa, líder de Industria de Servicios Financieros en PwC.

Ahora bien, ¿cómo es que el asset management ayuda a preservar y hacer crecer el capital?

La importancia de la diversificación estratégica

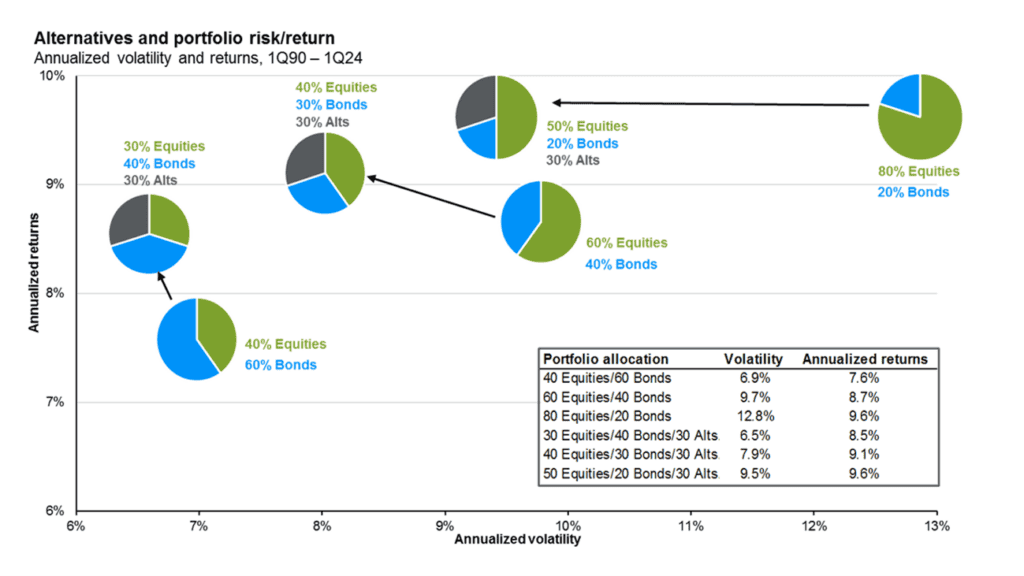

En primer lugar, el asset management es esencial para potenciar la diversificación de una cartera, lo que equilibrará la relación riesgo-retorno de los inversores de cara al largo plazo.

De acuerdo con un estudio de RBC Global Asset Management, un portafolio diversificado entre efectivo, bonos y acciones de diferentes países y mercados ofreció un retorno histórico del 5,8% anual, con una rentabilidad máxima del 12,2% y una mínima del -0,3%.

En comparación, una cartera exclusivamente de bonos rindió un 5%, pero su retorno anual máximo fue del 8,5% y su mínimo, de 0,1%. En tanto, tener el foco sólo en acciones estadounidenses brindó un rendimiento promedio del 7,3%, un máximo del 21,9% y un mínimo del -7,7%.

A su vez, un portafolio de acciones internacionales generó un retorno medio histórico del 4,4%, con mínimo de -7,5% y máximo de 16,8%, mientras que quedarse en acciones de mercados emergentes exacerbó los rendimientos: promedio anual de 7,2%, máximo de 27% y mínimo de -7,6%.

“Recuerde que, en un momento dado, una determinada clase de activo, región, sector o estilo puede liderar el mercado mientras que otros se quedan atrás. Pero en una cartera diversificada, una caída en una inversión puede verse compensada a menudo por un crecimiento en otros activos”, detallaron desde la compañía.

Análisis profesional e información de alta calidad

Pero además de la diversificación, las empresas de asset management gestionan los activos de sus clientes según un análisis profesional e información de alta calidad.

Usualmente, los inversores minoristas administran sus carteras con información gratuita recopilada de internet y toman decisiones de acuerdo a su propio nivel de conocimiento, que no siempre es el más idóneo.

Sin embargo, en el asset management profesional, las estrategias son respaldadas por sofisticados estudios realizados por equipos de expertos que normalmente utilizan plataformas de datos de pago como las de Bloomberg o Refinitiv, las cuales permiten acceder a una gran base de datos en tiempo récord.

Además, las compañías de asset management están utilizando cada vez más soluciones de inteligencia artificial (IA) para optimizar sus análisis y así administrar las carteras de mejor manera.

Según Global Market Insights, el mercado de la IA en la gestión de activos llegará a los USD 20.540 millones para 2032, lo que implicaría una tasa anual compuesta de crecimiento del 24,2% desde las cifras de 2023.

Parte de esta expansión se debe al uso que se le da a la nueva tecnología para analizar enormes cantidades de datos. “Con el fin de generar rendimientos más altos, los modelos de aprendizaje automático pueden ayudar a los gestores de cartera a predecir movimientos de precios y volatilidades mediante la detección de las señales adecuadas en flujos de datos masivos (big data)”, señalaron desde Deloitte.

Los especialistas de la firma también relataron que la IA no sólo se aplica a la información cuantitativa, sino también a la cualitativa, ya que algunos modelos de machine learning incluso permiten crear indicadores de sentimiento tomando como fuente los comentarios de las redes sociales. Así, el asset manager obtiene un indicio de posibles movimientos de mercados futuros.

Instrumentos financieros sofisticados

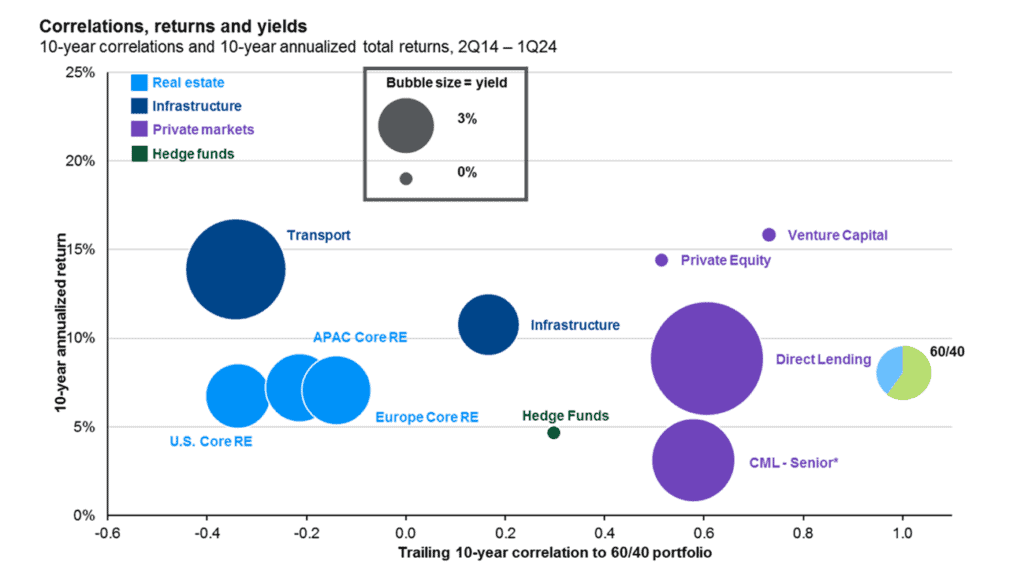

Por otra parte, el asset management profesional puede y suele tener en consideración algunos instrumentos financieros más sofisticados y menos accesibles para los inversores minoristas, como los activos alternativos, lo que aporta grandes beneficios.

De acuerdo a un estudio de JP Morgan, incluir activos alternativos (fondos de cobertura, bienes raíces y capital privado) a una cartera de inversión clásica compuesta por acciones y bonos sirve para gestionar el riesgo y mejorar la rentabilidad.

Asimismo, el banco detalló que, de los activos alternativos más utilizados, los reales como los inmuebles tienden a estar menos correlacionados con una cartera tradicional 60/40, al mismo tiempo que proporcionan una generación de ingresos sólida.

Y en todos los casos, los activos alternativos no tienen por qué contar con los problemas clásicos de iliquidez, ya que pueden titulizarse para convertirse en productos listados en bolsa (ETP). Este procedimiento, llevado a cabo por empresas como FlexFunds, facilita la captación de capital, motivo por el cual está ganando cada vez más protagonismo entre los gestores de carteras.

Pero hay más. En concreto, la securitización de activos también permite:

- Agrupación de activos: puede consolidar activos de diferentes fuentes en un solo título.

- Transparencia: todos los activos son reportados por el administrador del portafolio.

- Protección: se utiliza una sociedad de propósito especial (SPV) para aislar el activo del riesgo crediticio del emisor.

- Prevención de dilución: el ETP evita la dilución de participaciones existentes al realizar suscripciones al valor neto de activo (NAV) reciente.

Por estos motivos, cada vez más expertos del asset management están optando por aprovechar la securitización de activos para armar estrategias costo-eficientes. Recuerde que, para más información sobre este procedimiento llevado a cabo por FlexFunds, puede contactarse con nuestro equipo de especialistas.

Fuentes:

https://www.pwc.com/ng/en/press-room/global-assets-under-management-set-to-rise.html

https://www.rbcgam.com/en/ca/learn-plan/investment-basics/why-its-important-to-diversify/detail?disclaimer

https://www.gminsights.com/industry-analysis/artificial-intelligence-in-asset-management-market

https://www2.deloitte.com/content/dam/Deloitte/de/Documents/technology/Asset_Management_Disrupted_Use_Cases.pdf

https://am.jpmorgan.com/ca/en/asset-management/institutional/insights/market-insights/guide-to-alternatives